SIAPA PERLU BAYAR CUKAI? KENAPA KENA CUKAI? BERAPA GAJI YANG KENA ISYTIHAR DENGAN LHDN?

Setiap tahun, individu yang mempunyai pendapatan dan layak dikenakan cukai perlu membuat e-filing atau mengisytiharkan cukai individu kepada LHDN.

Bagi yang pertama kali bekerja, atau mereka yang pertama kali menguruskan cukai sendiri, mungkin anda tertanya-tanya adakah anda layak membayar dan mengisytihar cukai tersebut.

Di sini kami kongsikan apakah yang dimaksudkan dengan cukai individu dan siapa sebenarnya yang perlu dikenakan cukai.

Apa Itu Cukai Pendapatan LHDN?

Cukai pendapatan ialah cukai yang dikenakan pada setiap tahun terhadap seseorang yang menerima pendapatan bersifat hasil seperti:

a) Laba / keuntungan daripada sesuatu perniagaan;

b) Laba / keuntungan daripada penggajian;

c) Dividen, faedah atau diskaun;

d) Sewa, royalti atau premium;

e) Pencen, anuiti atau bayaran berkala lain; dan

f) Laba / keuntungan yang tidak termasuk dalam mana-mana butiran di atas.

Akta Cukai Pendapatan 1967 (ACP) menguatkuasakan hal-ehwal pentadbiran dan kutipan cukai pendapatan ke atas orang dan pendapatan yang layak dikenakan cukai.

Lembaga Hasil Dalam Negeri Malaysia (HASiL) pula merupakan sebuah agensi di bawah Kementerian Kewangan yang bertanggungjawab memungut dan mentadbir cukai langsung negara.

Siapa Perlu Bayar Cukai?

Cukai pendapatan dikenakan terhadap setiap individu bagi pendapatan yang terakru atau terbit di Malaysia atau diterima di Malaysia dari luar Malaysia bagi setiap tahun taksiran.

Seseorang individu yang mempunyai jumlah pendapatan MELEBIHI nilai ambang yang ditetapkan, yang boleh dikenakan cukai perlu mendaftar fail cukai pendapatan.

Skop pengenaan cukai seseorang individu adalah bergantung kepada taraf mastautinnya.

Individu bermastautin dikenakan cukai mengikut kadar cukai berskala serta layak menuntut potongan menurut seksyen 45A ACP hingga seksyen 49 ACP. Manakala individu bukan pemastautin dikenakan cukai pada kadar tetap 30% dan tidak layak menikmati sebarang potongan.

Sebarang punca pendapatan daripada luar Malaysia yang dibawa masuk ke Malaysia adalah dikecualikan cukai.

Kenapa Kena Bayar Cukai?

Hasil daripada cukai ini digunakan oleh kerajaan untuk mentadbir dan mengurus sesebuah negara dan juga bagi digunakan untuk perbelanjaan pembangunan.

Kerajaan memperuntukkan cukai yang dikutip dibelanjakan bagi tujuan keselamatan negara dan rakyat, pembangunan fizikal dan infrastruktur seperti jalan raya, hospital, sekolah serta pembangunan ekonomi dan sosial seperti perkhidmatan kesihatan, pendidikan dan kebajikan rakyat.

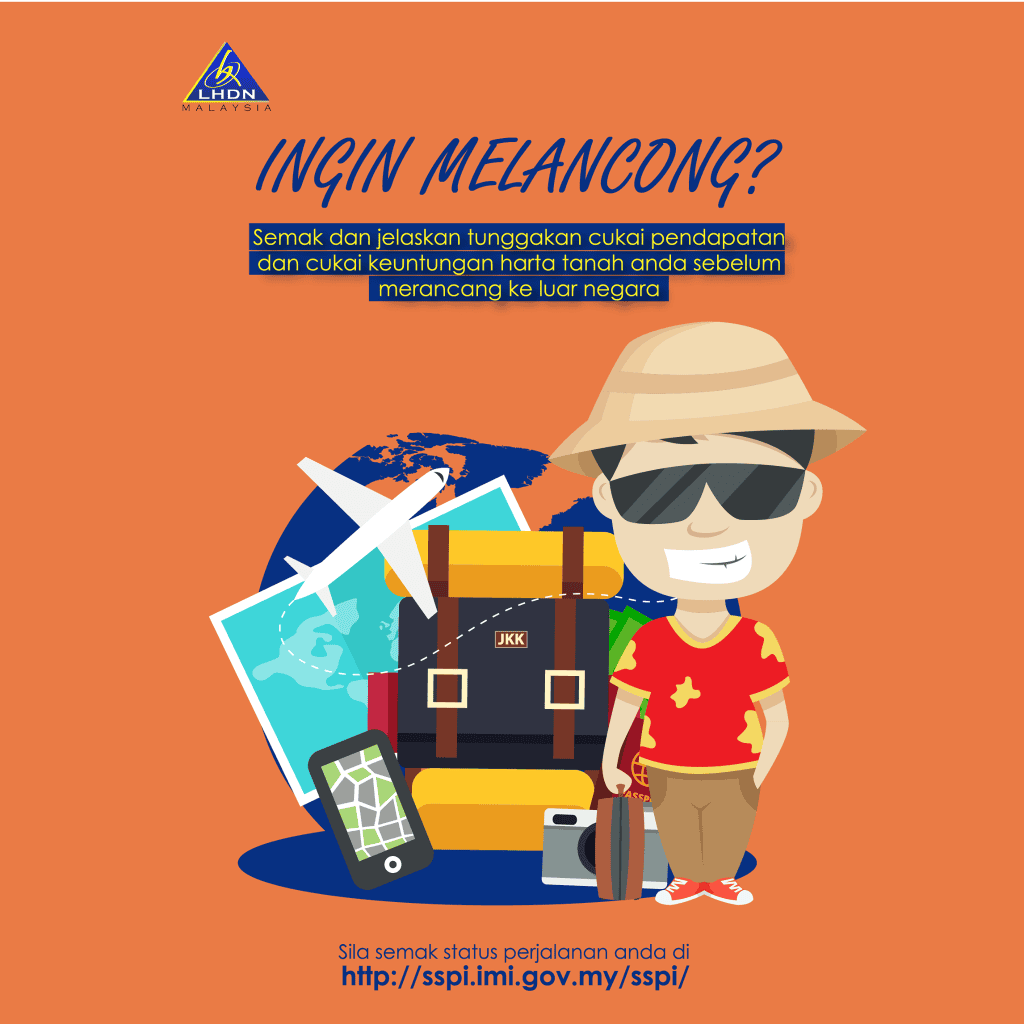

Individu yang didapati ingkar membayar cukai boleh dikenakan sekatan perjalanan ke luar negara.

Ambang Jumlah Pendapatan Individu Tidak Dikenakan Cukai Pendapatan Bagi Tahun Taksiran 2024

PENDAPATAN PENGGAJIAN

Individu yang menerima pendapatan penggajian tahunan melebihi RM 37,333 dan mereka yang mempunyai Potongan Cukai Bulanan layak dikenakan cukai.

Pengiraan ambang jumlah pendapatan individu yang TIDAK DIKENAKAN CUKAI adalah mengambil kira pendapatan kasar tahunan ditolak dengan pelepasan asas individu dan rebat cukai yang layak. Pelepasan asas yang diambil kira adalah pelepasan individu dan saudara tanggungan serta pelepasan suami / isteri dan anak (di bawah umur 18 tahun) bagi individu yang telah berkahwin. Manakala tolakan rebat individu (RM400) serta pasangan (RM400 jika berkenaan) dibenarkan sekiranya pendapatan bercukai individu tersebut tidak melebihi RM35,000.

Berikut merupakan ambang jumlah pendapatan individu TIDAK DIKENAKAN CUKAI mengikut jenis taksiran :

| JENIS TAKSIRAN | PENDAPATAN TAHUNAN (RM) | PENDAPATAN BULANAN (RM) |

| Diri Sendiri(Bujang / janda / balu / duda / pasangan tiada punca pendapatan) | 37,333 | 3,111 |

| Berasingan | ||

| 1. Berkahwin + 0 Anak | 37,333 | 3,111 |

| 2. Berkahwin + 1 Anak | 39,333 | 3,278 |

| 3. Berkahwin + 2 Anak | 41,333 | 3,444 |

| Bersama | ||

| 1. Berkahwin + 0 Anak | 48,000 | 4,000 |

| 2. Berkahwin + 1 Anak | 50,000 | 4,167 |

| 3. Berkahwin + 2 Anak | 52,000 | 4,333 |

Nota:

* Jumlah pelepasan individu dan saudara tanggungan adalah RM9,000

** Jumlah pelepasan anak di bawah umur 18 tahun adalah RM2,000 bagi seorang anak

*** Jumlah kelayakan rebat (diri sendiri dan suami / isteri) terhad kepada pendapatan bercukai individu sehingga RM35,000

PENDAPATAN PERNIAGAAN

Keuntungan yang diperolehi daripada menjalankan perniagaan, perdagangan, pencarian atau profesion adalah merupakan pendapatan yang layak dikenakan cukai (termasuk sebarang bentuk perniagaan yang tidak berdaftar dengan mana-mana pihak berkuasa (Ekonomi Bayangan).

——-

Perniagaan terdiri daripada:

- Milikan Tunggal / Bekerja Sendiri

- Individu yang menjalankan perniagaan secara perseorangan

- Individu yang menjalankan perniagaan secara perseorangan

- Perkongsian

- Meliputi sebarang bentuk kerjasama antara dua atau lebih pihak bagi menyatukan hak, kuasa, tenaga kerja atau kemahiran dalam menjalankan perniagaan dan mewujudkan perkongsian keuntungan. Perkongsian mungkin wujud di antara :

- Individu-individu

- Dua syarikat

- Individu dan syarikat

- Individu dan pemegang amanah bagi sesuatu penyelesaian

- Meliputi sebarang bentuk kerjasama antara dua atau lebih pihak bagi menyatukan hak, kuasa, tenaga kerja atau kemahiran dalam menjalankan perniagaan dan mewujudkan perkongsian keuntungan. Perkongsian mungkin wujud di antara :

Contoh Perniagaan :

- Perniagaan Runcit

- Perniagaan Pasar Malam / Gerai

- Perniagaan Melalui Internet (Ekonomi Digital)

- Bidang Lakonan / Nyanyian / Duta Produk / Ulasan Produk

- Komisen / Kelas Tuisyen / Penceramah

- Perniagaan Jualan Langsung / Stokis

- Bidang Penulisan / Youtuber / Blogger

- Pertanian dan Penternakan

- Klinik, Firma Guaman atau Lain-Lain Pengamal Profesional

- Pemandu Teksi / e-hailing

Maklumat Lanjut: https://www.hasil.gov.my/individu/pengenalan-cukai-pendapatan-individu

Baca juga: