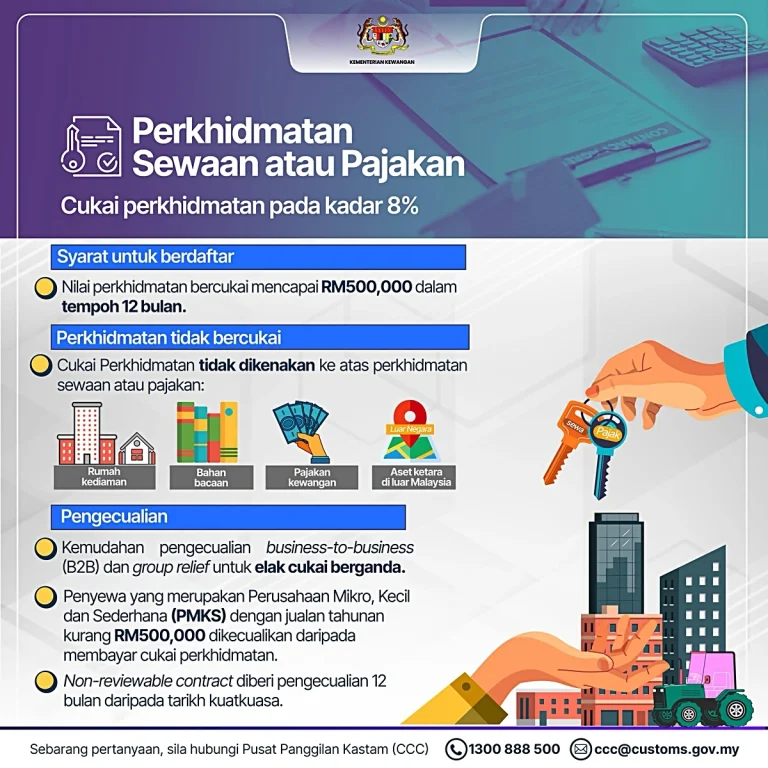

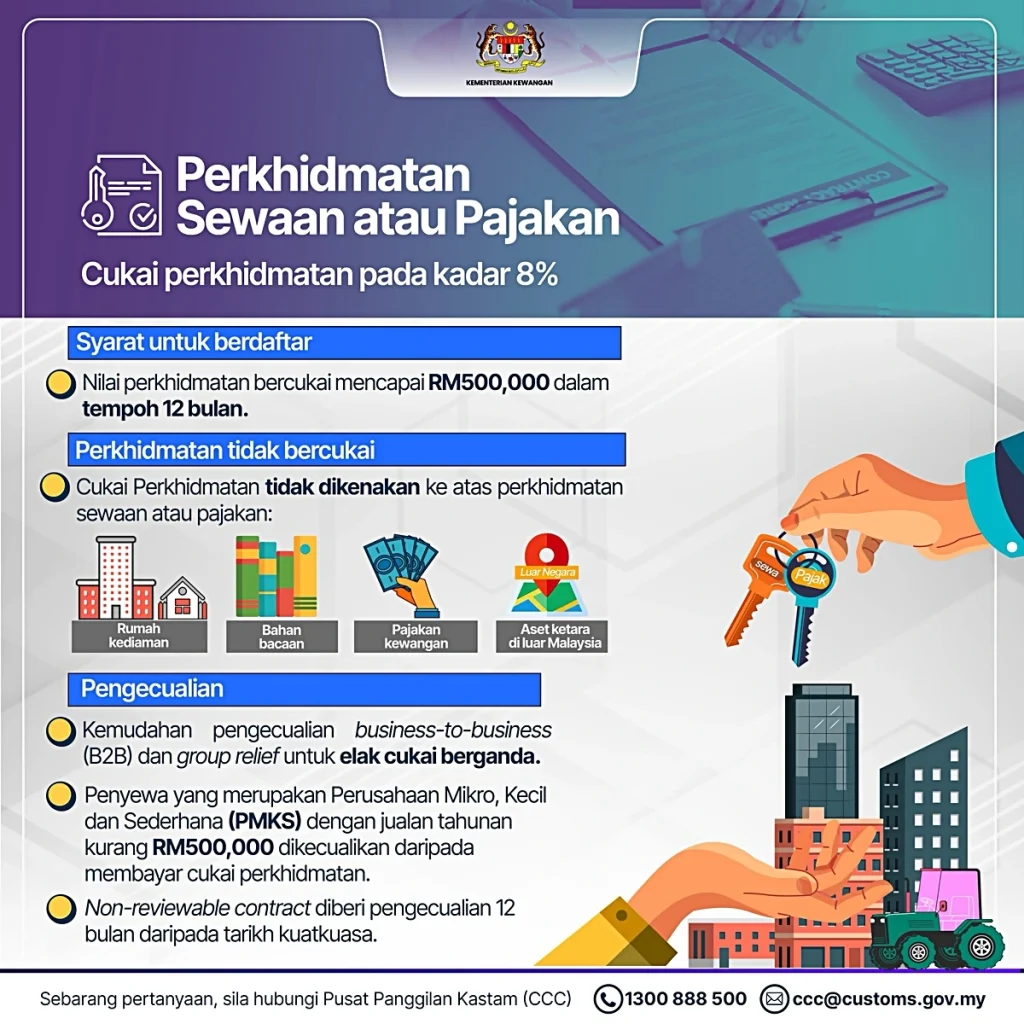

Sewa SST 8% akan mula dilaksanakan pada 1 Julai 2025, melibatkan sewaan premis bukan kediaman seperti pejabat, gudang dan aset komersial.

Jika anda terlibat dalam urusan sewa menyewa, sama ada sebagai pemilik atau penyewa, penting untuk tahu siapa yang wajib bayar, siapa yang dikecualikan, dan bagaimana ia memberi kesan kepada kontrak sedia ada.

Artikel ini akan membantu anda faham dengan jelas segala yang perlu diketahui tentang sewa SST.

Baca juga: SST Emas : Barang Kemas yang Dikenakan / Dikecualikan Cukai

Penjelasan Cukai Sewa SST

1. Sewa Rumah Kediaman Tidak Dikenakan SST

Bagi tujuan kediaman, sewaan rumah seperti rumah teres, apartmen, kondominium atau unit SOHO tidak dikenakan Cukai Perkhidmatan pada kadar 8%.

Menurut garis panduan rasmi MySST dan infografik Kementerian Kewangan, sewaan yang melibatkan tempat tinggal persendirian adalah dikecualikan sepenuhnya daripada SST.

Ini bermakna, sama ada anda sebagai individu menyewa rumah untuk didiami, atau pemilik rumah yang menyewakan hartanah kepada penyewa untuk tujuan kediaman, anda tidak perlu mengutip atau membayar SST.

Contohnya, jika Syarikat ABC menyewa sebuah rumah untuk pekerjanya tinggal, transaksi tersebut tidak tertakluk kepada cukai perkhidmatan.

2. SST 8% Dikenakan Jika Sewaan Melibatkan Aset Bukan Kediaman

Cukai Perkhidmatan sebanyak 8% akan dikenakan jika sewaan melibatkan premis atau aset yang bukan bertujuan sebagai tempat kediaman. Ini termasuklah ruang pejabat, gudang, lot kedai, kenderaan komersial, mesin, atau mana-mana aset alih lain di dalam negara.

Namun begitu, pengecualian hanya terpakai sekiranya jumlah pendapatan sewaan tahunan adalah kurang daripada RM500,000.

Sekiranya pendapatan daripada sewaan melebihi RM500,000 dalam tempoh 12 bulan, pemberi sewa wajib mendaftar di bawah SST dan mula mengenakan caj 8% cukai perkhidmatan kepada pelanggan.

Ini penting untuk dipatuhi oleh syarikat atau individu yang menjalankan perniagaan penyewaan secara aktif.

3. Perkhidmatan Sewaan yang Dikecualikan Cukai

Terdapat beberapa jenis perkhidmatan sewaan yang tidak tertakluk kepada SST walaupun melibatkan aktiviti penyewaan.

Antaranya ialah penyewaan rumah kediaman seperti yang dijelaskan tadi, penyewaan bahan bacaan (seperti buku dan majalah), pajakan kewangan (leasing), dan aset yang berada di luar Malaysia.

Selain itu, sewaan aset yang berada di kawasan bebas cukai seperti Langkawi, Labuan dan Pangkor juga dikecualikan daripada SST.

Ini bermakna, walaupun nilai sewanya tinggi, ia tidak tertakluk kepada cukai perkhidmatan selagi lokasi aset tersebut adalah dalam kategori dikecualikan.

4. Pengecualian Melalui Perjanjian Lama

Sekiranya kontrak sewaan atau pajakan telah dimeterai sebelum 1 Julai 2025 dan kontrak tersebut tidak boleh disemak semula (non-reviewable), pengecualian khas diberikan selama 12 bulan dari tarikh kuat kuasa SST baharu.

Ini memberi ruang masa kepada pihak yang terlibat dalam kontrak untuk menyusun semula perjanjian mereka tanpa terjejas dengan serta-merta oleh perubahan dasar cukai.

Pengecualian ini hanya terpakai untuk kontrak yang telah sah dan dimeterai secara sah sebelum tarikh kuat kuasa cukai baharu.

5. Pengecualian untuk Transaksi Business-to-Business (B2B)

Untuk mengelakkan penggandaan cukai dalam rantaian perniagaan, kerajaan turut menyediakan pengecualian khas bagi transaksi antara dua entiti berdaftar (Business-to-Business).

Ini bermaksud, jika kedua-dua penyewa dan pemberi sewa adalah syarikat atau organisasi berdaftar, dan sewaan adalah untuk tujuan perniagaan, maka transaksi tersebut boleh dikecualikan daripada SST.

Langkah ini membantu meningkatkan kecekapan sistem percukaian dan mengurangkan kos tambahan kepada sektor perniagaan.

6. Pengecualian untuk Perusahaan Mikro, Kecil dan Sederhana (PMKS)

Pengecualian turut diberikan kepada pemilik perniagaan kecil yang termasuk dalam kategori Perusahaan Mikro, Kecil dan Sederhana (PMKS).

Sekiranya jumlah pendapatan sewaan tahunan mereka adalah kurang daripada RM500,000, mereka tidak diwajibkan untuk berdaftar di bawah SST dan tidak perlu mengenakan cukai 8% kepada pelanggan.

Pengecualian ini memberi sokongan kepada perniagaan kecil agar dapat terus berkembang tanpa beban cukai tambahan.

Baca juga: Senarai Barang Asas Yang Tak Dikenakan Cukai Jualan SST

Jadual Ringkasan Cukai Sewaan & SST 8%

| Kategori Sewaan / Pajakan | SST 8% Dikenakan? | Penerangan Ringkas |

|---|---|---|

| Rumah kediaman / SOHO | ❌ Tidak | Sewaan untuk tempat tinggal tidak dikenakan SST. Termasuk rumah, apartment, kondominium dan unit SOHO |

| Pejabat / Kedai / Gudang | ✅ Ya (jika > RM500k) | SST dikenakan jika jumlah pendapatan sewaan melebihi RM500,000 setahun |

| Kenderaan & Mesin | ✅ Ya (jika > RM500k) | Termasuk sewaan lori, forklift, jentera kilang dan kenderaan komersial |

| Aset luar Malaysia / Zon Khas (Langkawi, Labuan, Pangkor) | ❌ Tidak | Dikecualikan kerana lokasi aset berada di luar Malaysia atau kawasan bebas cukai |

| Bahan bacaan | ❌ Tidak | Sewaan bahan bacaan seperti buku, majalah dikecualikan SST |

| Pajakan kewangan | ❌ Tidak | Tidak dikenakan SST atas transaksi pajakan kewangan |

| Perjanjian sewa pra-1 Julai 2025 (tidak boleh ubah) | Dikecualikan 12 bulan | Kontrak lama diberi pengecualian selama setahun dari tarikh kuat kuasa |

| Transaksi B2B (antara syarikat berdaftar) | ✅ / ❌ Bergantung | Boleh dikecualikan untuk elakkan cukai berganda jika kedua-dua pihak berdaftar |

| Penyewa kategori PMKS (<RM500k) | ❌ Tidak | Perusahaan Mikro, Kecil & Sederhana dikecualikan jika pendapatan sewaan tahunan kurang RM500,000 |

Panduan: Perkhidmatan Sewaan atau Pajakan

Soalan Lazim (FAQ) Sewa SST

Tarikh kuat kuasa cukai perkhidmatan bagi perkhidmatan sewaan atau pajakan adalah 1 Julai 2025

Nilai ambang bagi perkhidmatan sewaan atau pajakan adalah RM500,000.000

Kadar cukai bagi perkhidmatan sewaan atau pajakan adalah 8%

Tidak. Bagi yang telah berdaftar di bawah butiran 13, Kumpulan I tidak perlu membuat pendaftaran semula sebaliknya hanya perlu mengemaskini maklumat pendaftaran dengan menambah maklumat perkhidmatan bercukai iaitu perkhidmatan sewaan atau pajakan.

Tidak. Pemilikan aset dipindahkan kepada penerima pajak pada akhir tempoh pajakan adalah pajakan kewangan yang tidak tertakluk kepada cukai perkhidmatan.

Tidak. Apa-apa penyewaan di bawah kontrak sewa beli adalah tidak tertakluk kepada cukai perkhidmatan.

Apakah layanan cukai perkhidmatan terhadap perkhidmatan yang diberikan oleh FDB Enterprise ini?

Perkhidmatan sewaan mesin penjana kuasa elektrik yang diberikan oleh FDB Enterprise kepada JNY Enterprise pada bulan Februari 2025 hingga Mei 2025 adalah tidak tertakluk kepada cukai perkhidmatan kerana perkhidmatan diberikan sebelum tarikh kuat kuasa 1 Julai 2025.

Tidak perlu. Perkhidmatan sewaan atau pajakan aset atau harta yang terletak di luar Malaysia adalah tidak dikenakan cukai perkhidmatan.

Perkhidmatan sewaan bagi rumah kediaman adalah tidak tertakluk kepada kenaan cukai perkhidmatan. Sehubungan itu, cukai perkhidmatan yang perlu diakaunkan adalah untuk sewaan gudang sahaja : RM20,000.00 x 8% = RM1,600.00

Adakah perkhidmatan sewaan mesin gerudi tersebut tertakluk kepada cukai perkhidmatan memandangkan perkhidmatan sewaan tersebut diberikan kepada pelanggannya yang berada di kawasan khas dan kawasan yang ditetapkan?

Perkhidmatan sewaan atau pajakan yang disediakan oleh mana-mana orang berdaftar yang tempat perniagaan utamanya terletak di Malaysia ke kawasan khas atau kawasan yang ditetapkan, atau sebaliknya, adalah tertakluk kepada cukai perkhidmatan.

Dalam kes ini, Zon Bebas Kinta terletak di Kawasan Khas dan Pulau Pangkor berada di kawasan yang ditetapkan. Oleh itu, Syarikat YYY Sdn Bhd hendaklah mengenakan cukai perkhidmatan ke atas penyediaan perkhidmatan sewaan kepada pelanggan-pelanggannya.

Adakah perkhidmatan tersebut tertakluk kepada cukai perkhidmatan?

Perkhidmatan sewaan bot peranginan kepada Syarikat KAL Sdn Bhd adalah tertakluk kepada cukai perkhidmatan kerana perkhidmatan diberikan di dalam Malaysia

Deposit yang diterima bagi tujuan sekuriti dan akan dipulangkan (refundable) adalah tidak tertakluk kepada cukai perkhidmatan. Walau bagaimanapun, jika deposit yang diterima adalah sebahagian daripada pembayaran perkhidmatan, maka ia tertakluk kepada cukai perkhidmatan.

Tidak. Ini adalah kerana bayaran telah diterima sepenuhnya oleh Syarikat JJO Sdn Bhd sebelum tarikh kuat kuasa

Adakah syarikat DEA Sdn Bhd perlu mengenakan cukai perkhidmatan bagi tempoh Julai 2025 dan seterusnya?

Ya. Syarikat DEA Sdn Bhd perlu mengenakan cukai perkhidmatan bagi bagi tempoh Julai 2025 dan seterusnya.

Penalti tidak dikategorikan sebagai suatu penyediaan perkhidmatan

bercukai. Justeru tidak tertakluk kepada cukai perkhidmatan

Perkhidmatan sewaan tersebut adalah tertakluk kepada cukai perkhidmatan. Walau bagaimanapun, FRMN diberi pengecualian daripada pembayaran cukai perkhidmatan di bawah kuasa Menteri Kewangan melalui peruntukan Subseksyen 34(3) ACP 2018.

Maklumat Lanjut Barang Dikenakan SST

Untuk mendapatkan informasi terkini berkenaan dengan pelaksanaan SST tahun ini, anda boleh rujuk dari semasa ke semasa laman rasmi Kementerian Kewangan:

- Website: https://mof.gov.my/portal/ms/

- FB: https://www.facebook.com/KemKewangan

- IG: https://www.instagram.com/mof_malaysia/

- X: https://x.com/mofmalaysia

Atau, anda juga boleh hubungi Pusat Panggilan Kastam (CCC) di talian : 1300 888 500 atau email kepada [email protected]

Baca juga: Senarai Barang Dikenakan / Dikecualikan Cukai SST 2025